Próg rentowności w handlu

1 lipca 2022 Rachunkowość zarządcza

Poniżej prezentuję, jak samodzielnie wyznaczyć próg rentowności w handlu hurtowym i detalicznym.

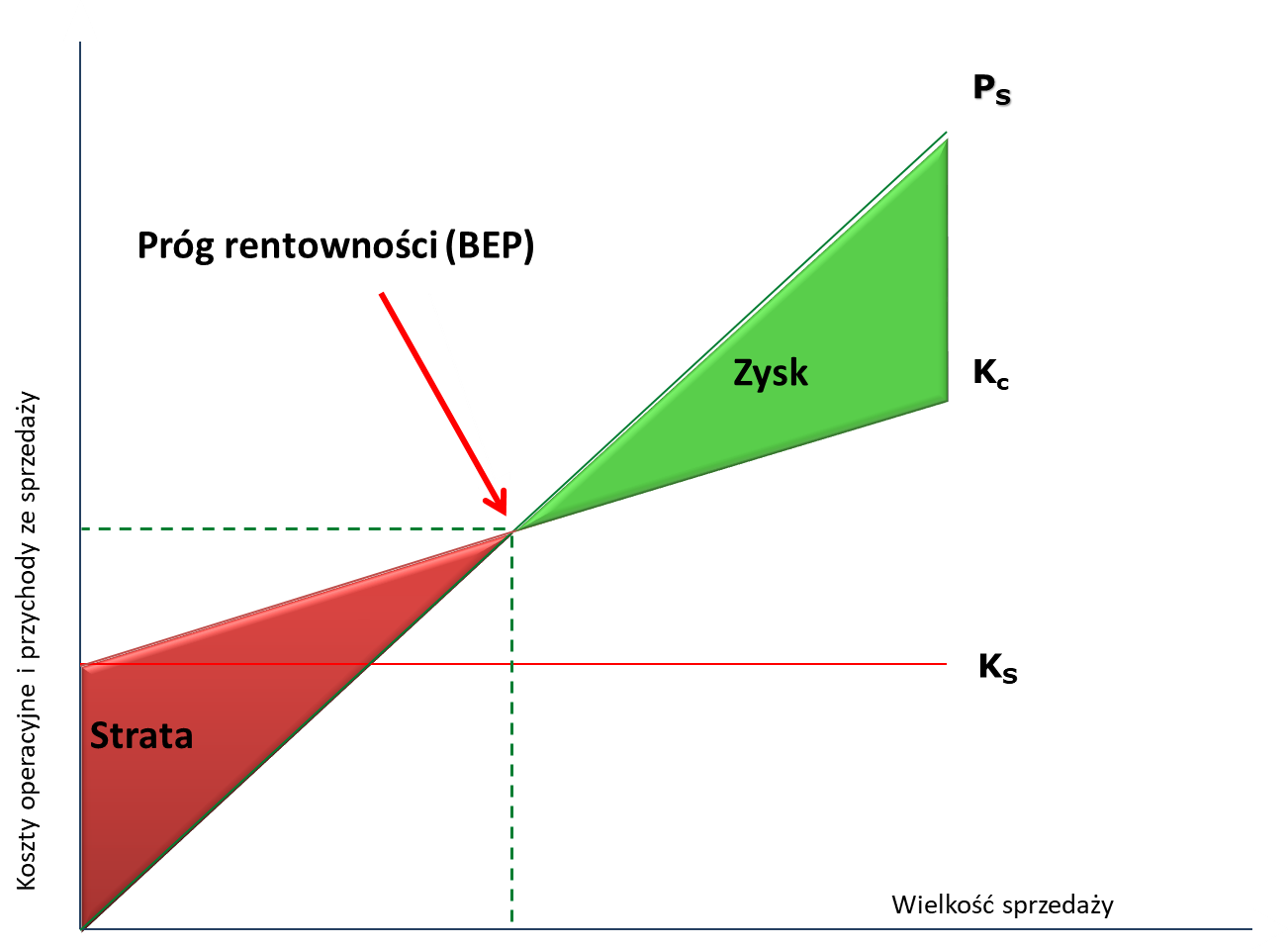

Próg rentowności:

Niezależnie, czy mówimy o handlu hurtowym czy detalicznym, próg rentowności (BEP, break-even point), czyli poziom sprzedaży gwarantujący pokrycie kosztów operacyjnych (stałych i zmiennych) można określić w ujęciach:

- Wartościowym: BEP = (Koszty stałe)/(% marży na pokrycie)

- Ilościowym: BEP = (Koszty stałe)/(marża jednostkowa po koszcie zmiennym)

Jak widać na powyższych wzorach, niezbędną jest wiedza o:

- Marży na pokrycie i wskaźniku marży

- Kosztach stałych

Marża na pokrycie (często określana jako marża brutto) to różnica pomiędzy ceną sprzedaży (przychodem) a kosztami zmiennymi (często określanymi jako bezpośrednie).

Marża na pokrycie = Przychody ze sprzedaży – koszty zmienne

lub

Marża jednostkowa na pokrycie = Cena sprzedaży – koszt zmienny jednostkowy

W handlu należy mieć na uwadze, że przed marżą na pokrycie systemy finansowe wyznaczają również marżę handlową (tzw. Marża I), czyli różnicę pomiędzy sprzedażą a samym kosztem zakupionego towaru. To nie wystarcza aby dobrze wyznaczyć próg rentowności w handlu !!!

Znając wartość przychodów i kosztów zmiennych znamy marżę na pokrycie oraz jej wskaźnik (wyrażany jako procent):

% wskaźnik marży = (Marża na pokrycie)/(Przychody ze sprzedaży)

Wskaźnik marży na pokrycie wskazuje, ile z ceny/przychodów ze sprzedaży pozostaje na opłacenie kosztów stałych. Jest to pierwszy z tzw. wskaźników rentowności biznesu:

Jak widać prawidłowe wyznaczenie poziomu BEP wymaga dobrego rozpoznania kosztów stałych i zmiennych (przede wszystkim stopnia marży na pokrycie).

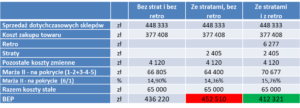

Może mieć to duże znaczenie, np. przy wstępnej ocenie zasadności inwestycji (co często stosuję pracując dla moich klientów). Poniżej przykład z życia:

Osoba zarządzająca musi sobie odpowiedzieć czy poszczególne poziomy BEP są w zasięgu rozpatrywanej lokalizacji sklepu. Nietrudno zauważyć, że różnica 10% w niezbędnym do pokrycia kosztów obrocie może „wykasować” inwestycję, co w tym przypadku mogłoby być błędem ponieważ dopiero ostatni wariant w sposób najbardziej pełny oddaje specyfikę finansów sprzedaży detalicznej. Bez tej wiedzy i rachunku osoba decyzyjna mogłaby uznać, że 452 tys. zł potrzebnej sprzedaży to cel nieosiągalny dla planowanej lokalizacji.

Wyznaczamy BEP

Kategorie kosztów:

Koszty zmienne:

Koszty zmienne to koszty reagujące wprost proporcjonalnie na zmiany wielkości sprzedaży, tj. zmiana sprzedaży o 50% powoduje 50% zmianę kosztów zmiennych.

Najczęściej na potrzeby zarządcze określa się je jako %udział w przychodach lub nominalną wartość na jednostkę sprzedaży. Każda branża posiada własną specyfikę, która warunkuje możliwości prezentacji kosztów zmiennych (częściej tylko jako % od obrotu, niekiedy jako koszt jednostkowy lub % w przychodzie).

Koszty zmienne to przeważnie: koszty materiałów i energii, koszty usług transportowych, prowizje i premie uzależnione od obrotu, opłaty franczyzowe, koszty zakupu sprzedanych towarów i materiałów. Są mini również koszty rozliczane jednorazowo, jednak będące zależne od poziomu sprzedaży – typowym tego przykładem w handlu detalicznym jest koszt koncesji na alkohol, który naliczany rocznie/kwartalnie de facto jest uzależniony od poziomu sprzedaży. Dla celów rachunku zarządczego można stosować pewnego rodzaju uproszczenie – przyjmując wartość tego kosztu jako określony % odpowiednich obrotów.

Koszty stałe:

To szeroka kategoria kosztów, które w rozumieniu rachunkowości zarządczej nie reagują w krótkim i średnim terminie na zmiany wielkości sprzedaży/produkcji. Do tych kosztów najczęściej zalicza się koszty ogólnego zarządu, koszty osobowe (bez premii lub innych bonusów określanych jako % od obrotu), amortyzację, koszty remontów i napraw okresowych, opłat leasingowych, podatków od nieruchomości, czynszów dzierżawnych itp.

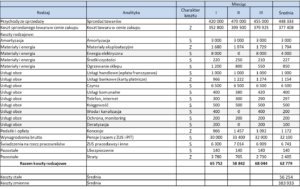

Wyznaczanie kosztów zmiennych i stałych:

Pomimo różnic w rodzajach działalności proces wyznaczenia kosztów zmiennych i stałych w funkcjonującym przedsiębiorstwie może przebiegać według tego samego schematu. Najprostszym sposobem określenia wartości kosztów stałych i zmiennych jest indywidualne określenie charakteru danego rodzaju kosztu księgowanego w tzw. zespole 4. Przykład tej analizy:

Dla celów rachunkowości zarządczej często należy posługiwać się wartościami średnimi, reprezentatywnymi dla analizowanego okresu.

Niezwykle istotne dla prawidłowych obliczeń wartości średnich jest wychwycenie sytuacji, w których dane księgowe mogą zakłamywać rzeczywistą średniomiesięczną wysokość danego kosztu. Na przykład w handlu ma to szczególnie miejsce w przypadku usług rozliczanych w cyklach innych niż miesięczne – najczęściej energia, podatki od nieruchomości, usługi komunale, koncesje na alkohol.

Sama klasyfikacja charakteru kosztu ma charakter bardzo subiektywny i jej wynik jest zależny w głównej mierze od znajomości procesu przyczynowo – skutkowego w danej branży i doświadczenia analityka.

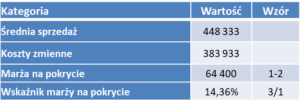

Wyznaczanie wskaźnika marży na pokrycie:

Najtrudniejsze za nami. Znając poziom średniej sprzedaży oraz średnich miesięcznych kosztów zmiennych jesteśmy w stanie wyznaczyć marżę na pokrycie oraz najważniejsze (z perspektywy rachunkowości zarządczej) – wskaźnik tej marży, tak jak poniżej:

Mamy już wszystkie składowe do obliczenia progu rentowności naszego sklepu.

Wyznaczanie progu rentowności:

Znając miesięczne koszty stałe, czyli te które niezależnie od wielkości sprzedaży dane lokalizacja systematycznie ponosi oraz zyskowność na kosztach zmiennych (wskaźnik marży na pokrycie), możemy określić poziom niezbędnych miesięcznych obrotów sklepu, które gwarantują osiągnięcie zera na wyniku operacyjnym.

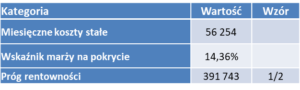

Dla naszego przykładu próg rentowności wynosi:

Zatem sprzedaż netto na poziomie 392 tys. zł gwarantuje pokrycie wszystkich średniomiesięcznych kosztów sklepu. Każda złotówka sprzedaży więcej daje nam 14 groszy dodatkowego zysku (marża 14,36% z każdej złotówki to w zaokrągleniu 14 gr).

Znajomość progu rentowności i czynników jego kształtujących to pierwszy krok do szeregu analiz w różnych obszarach zarządczych. W mojej praktyce w branży handlowej stosuję technikę progu rentowności wspomagając klientów na przykład w poniższych obszarach zarządczych:

- Próg rentowności a czynsz za lokal

- Próg rentowności a nowy pracownik

- Próg rentowności w systemie premiowym

- Próg rentowności w promocji cenowej

- Cząstkowy próg rentowności

- Próg rentowności w analizie scenariuszowej

W moim poprzednim blogu wskazałem niektóre możliwości wykorzystania znajomości mechanizmu progu rentowności. W kolejnych publikacjach postaram się bardziej przybliżyć wymienione powyżej tematy.