Podobnie jak w poprzednim roku postanowiłem sprawdzić, czy produkcja energii elektrycznej uzyskiwanej z biogazu pozwoliła zarobić właścicielom biogazowni rolniczych w 2020 roku. Moje obserwacje prezentuję w raporcie „Rentowność biogazowni w Polsce w 2020 roku”.

Tym razem spośród 108 (Stan na dzień: 16.11.2021 r., źródło: Dyrektor Generalny Krajowego Ośrodka Wsparcia Rolnictwa ) podmiotów posiadających instalacje do produkcji biogazu do niniejszej analizy wybrałem 39 przedsiębiorstw. Jak wcześniej kierowałem się następującymi kryteriami doboru grupy badawczej:

Również w przypadku niemożliwych do odpowiedniego zinterpretowania i korygowania zdarzeń jednorazowych zniekształcających obraz działalności (np. realizacja dużych programów inwestycyjnych, restrukturyzacja) odstąpiłem od analiz porównawczych.

Analiza objęła aż 24 wskaźniki zarządcze dotyczące zarówno efektywności obrotu, jak również inwestycyjnej.

Jak obraz branży wyłania się z tych badań?

Wykorzystanie potencjału produkcyjnego mierzone poziomem sprzedaży na 1 MWe wskazuje na występowanie skrajnie różnych modeli biznesowych. Najwyższy wskaźnik „Sprzedaż skorygowana/MWe” to 9,1 mln zł, najniższy to 1,2 mln zł (tutaj raczej mamy do czynienia z przerwami produkcji). Połowa przedsiębiorstw generowała około 4,8mln zł z 1 MWe, co jest o 0,2 mln zł więcej niż w roku poprzednim

Pozytywnym jest fakt wzrostu przychodów ze sprzedaży w porównaniu z 2019 rokiem, co jest również związane ze zmianami cen za certyfikaty energetyczne. W rankingu sprzedaży przewodzą firmy o zdywersyfikowanym portfelu przychodów – oprócz energii generują sprzedaż na gospodarce odpadami oraz sprzedaży nawozów. Generalnie lepsze wskaźniki przychodowo/wynikowe generują biogazownie odpadowe.

Rentowność na sprzedaży jest bardzo niska – w połowie przypadków oscylowała wokół 3%., co i tak jest wskaźnikiem znacznie lepszym od roku poprzedniego. Świadczy to o tym, że podstawowa działalność zapewnia zwrot z inwestycji i nie generuje znaczącej nadwyżki. Należy zaznaczyć, że wyniki działalności w branży w bardzo dużym stopniu zależą od ciągłości procesu produkcji. Nawet krótkie przestoje powodują gwałtowną degradację efektywności operacyjnej.

Sytuacja ulega poprawie na wyniku operacyjnym (EBIT), w momencie uwzględnienia dodatkowych aktywności oraz dotacji wspierających inwestycję. W tym przypadku połowa analizowanej grupy generowała 15% nadwyżkę (najlepsze podmioty 42%), co wskazuje na dużą rolę dotacji w kreowaniu rentowności inwestycji. Jako pozytywne zjawisko należy odnotować fakt, że rentowność wyniku netto w 2020 roku była zdecydowanie wyższa niż w 2019.

Generalnie można stwierdzić, że wygrywają biogazownie mające niski udział materiałów w kosztach działalności (surowców), to oznacza jak najszybsze wprowadzanie przyjmowania substratów za opłatą (początkowo podwójne efekty – wzrost przychodów i brak kosztów) oraz świadczenie usług dodatkowych w oparciu o efekty związane z produkcją biogazu.

Można również wysnuć wniosek, że moc zainstalowana na poziomie 1 MWe jest niewystarczająca do optymalizacji efektywności inwestycji.

Więcej szczegółowych informacji znajdziesz w moim opracowaniu: „Analiza porównawcza – Benchmark Analysis Wskaźniki finansowe Wytwórcy biogazu rolniczego w Polsce Analiza za okres: 2019-2020” w zakładce Raporty/Narzędzia.

Serdecznie zapraszam do lektury

Poniżej prezentuję, jak samodzielnie wyznaczyć próg rentowności w handlu hurtowym i detalicznym.

Niezależnie, czy mówimy o handlu hurtowym czy detalicznym, próg rentowności (BEP, break-even point), czyli poziom sprzedaży gwarantujący pokrycie kosztów operacyjnych (stałych i zmiennych) można określić w ujęciach:

Jak widać na powyższych wzorach, niezbędną jest wiedza o:

Marża na pokrycie (często określana jako marża brutto) to różnica pomiędzy ceną sprzedaży (przychodem) a kosztami zmiennymi (często określanymi jako bezpośrednie).

Marża na pokrycie = Przychody ze sprzedaży – koszty zmienne

lub

Marża jednostkowa na pokrycie = Cena sprzedaży – koszt zmienny jednostkowy

W handlu należy mieć na uwadze, że przed marżą na pokrycie systemy finansowe wyznaczają również marżę handlową (tzw. Marża I), czyli różnicę pomiędzy sprzedażą a samym kosztem zakupionego towaru. To nie wystarcza aby dobrze wyznaczyć próg rentowności w handlu !!!

Znając wartość przychodów i kosztów zmiennych znamy marżę na pokrycie oraz jej wskaźnik (wyrażany jako procent):

% wskaźnik marży = (Marża na pokrycie)/(Przychody ze sprzedaży)

Wskaźnik marży na pokrycie wskazuje, ile z ceny/przychodów ze sprzedaży pozostaje na opłacenie kosztów stałych. Jest to pierwszy z tzw. wskaźników rentowności biznesu:

Jak widać prawidłowe wyznaczenie poziomu BEP wymaga dobrego rozpoznania kosztów stałych i zmiennych (przede wszystkim stopnia marży na pokrycie).

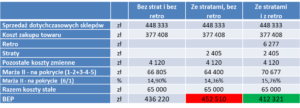

Może mieć to duże znaczenie, np. przy wstępnej ocenie zasadności inwestycji (co często stosuję pracując dla moich klientów). Poniżej przykład z życia:

Osoba zarządzająca musi sobie odpowiedzieć czy poszczególne poziomy BEP są w zasięgu rozpatrywanej lokalizacji sklepu. Nietrudno zauważyć, że różnica 10% w niezbędnym do pokrycia kosztów obrocie może „wykasować” inwestycję, co w tym przypadku mogłoby być błędem ponieważ dopiero ostatni wariant w sposób najbardziej pełny oddaje specyfikę finansów sprzedaży detalicznej. Bez tej wiedzy i rachunku osoba decyzyjna mogłaby uznać, że 452 tys. zł potrzebnej sprzedaży to cel nieosiągalny dla planowanej lokalizacji.

Kategorie kosztów:

Koszty zmienne:

Koszty zmienne to koszty reagujące wprost proporcjonalnie na zmiany wielkości sprzedaży, tj. zmiana sprzedaży o 50% powoduje 50% zmianę kosztów zmiennych.

Najczęściej na potrzeby zarządcze określa się je jako %udział w przychodach lub nominalną wartość na jednostkę sprzedaży. Każda branża posiada własną specyfikę, która warunkuje możliwości prezentacji kosztów zmiennych (częściej tylko jako % od obrotu, niekiedy jako koszt jednostkowy lub % w przychodzie).

Koszty zmienne to przeważnie: koszty materiałów i energii, koszty usług transportowych, prowizje i premie uzależnione od obrotu, opłaty franczyzowe, koszty zakupu sprzedanych towarów i materiałów. Są mini również koszty rozliczane jednorazowo, jednak będące zależne od poziomu sprzedaży – typowym tego przykładem w handlu detalicznym jest koszt koncesji na alkohol, który naliczany rocznie/kwartalnie de facto jest uzależniony od poziomu sprzedaży. Dla celów rachunku zarządczego można stosować pewnego rodzaju uproszczenie – przyjmując wartość tego kosztu jako określony % odpowiednich obrotów.

Koszty stałe:

To szeroka kategoria kosztów, które w rozumieniu rachunkowości zarządczej nie reagują w krótkim i średnim terminie na zmiany wielkości sprzedaży/produkcji. Do tych kosztów najczęściej zalicza się koszty ogólnego zarządu, koszty osobowe (bez premii lub innych bonusów określanych jako % od obrotu), amortyzację, koszty remontów i napraw okresowych, opłat leasingowych, podatków od nieruchomości, czynszów dzierżawnych itp.

Wyznaczanie kosztów zmiennych i stałych:

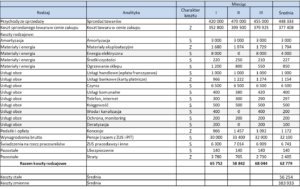

Pomimo różnic w rodzajach działalności proces wyznaczenia kosztów zmiennych i stałych w funkcjonującym przedsiębiorstwie może przebiegać według tego samego schematu. Najprostszym sposobem określenia wartości kosztów stałych i zmiennych jest indywidualne określenie charakteru danego rodzaju kosztu księgowanego w tzw. zespole 4. Przykład tej analizy:

Dla celów rachunkowości zarządczej często należy posługiwać się wartościami średnimi, reprezentatywnymi dla analizowanego okresu.

Niezwykle istotne dla prawidłowych obliczeń wartości średnich jest wychwycenie sytuacji, w których dane księgowe mogą zakłamywać rzeczywistą średniomiesięczną wysokość danego kosztu. Na przykład w handlu ma to szczególnie miejsce w przypadku usług rozliczanych w cyklach innych niż miesięczne – najczęściej energia, podatki od nieruchomości, usługi komunale, koncesje na alkohol.

Sama klasyfikacja charakteru kosztu ma charakter bardzo subiektywny i jej wynik jest zależny w głównej mierze od znajomości procesu przyczynowo – skutkowego w danej branży i doświadczenia analityka.

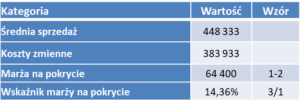

Wyznaczanie wskaźnika marży na pokrycie:

Najtrudniejsze za nami. Znając poziom średniej sprzedaży oraz średnich miesięcznych kosztów zmiennych jesteśmy w stanie wyznaczyć marżę na pokrycie oraz najważniejsze (z perspektywy rachunkowości zarządczej) – wskaźnik tej marży, tak jak poniżej:

Mamy już wszystkie składowe do obliczenia progu rentowności naszego sklepu.

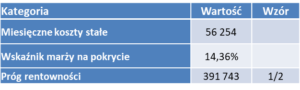

Wyznaczanie progu rentowności:

Znając miesięczne koszty stałe, czyli te które niezależnie od wielkości sprzedaży dane lokalizacja systematycznie ponosi oraz zyskowność na kosztach zmiennych (wskaźnik marży na pokrycie), możemy określić poziom niezbędnych miesięcznych obrotów sklepu, które gwarantują osiągnięcie zera na wyniku operacyjnym.

Dla naszego przykładu próg rentowności wynosi:

Zatem sprzedaż netto na poziomie 392 tys. zł gwarantuje pokrycie wszystkich średniomiesięcznych kosztów sklepu. Każda złotówka sprzedaży więcej daje nam 14 groszy dodatkowego zysku (marża 14,36% z każdej złotówki to w zaokrągleniu 14 gr).

Znajomość progu rentowności i czynników jego kształtujących to pierwszy krok do szeregu analiz w różnych obszarach zarządczych. W mojej praktyce w branży handlowej stosuję technikę progu rentowności wspomagając klientów na przykład w poniższych obszarach zarządczych:

W moim poprzednim blogu wskazałem niektóre możliwości wykorzystania znajomości mechanizmu progu rentowności. W kolejnych publikacjach postaram się bardziej przybliżyć wymienione powyżej tematy.

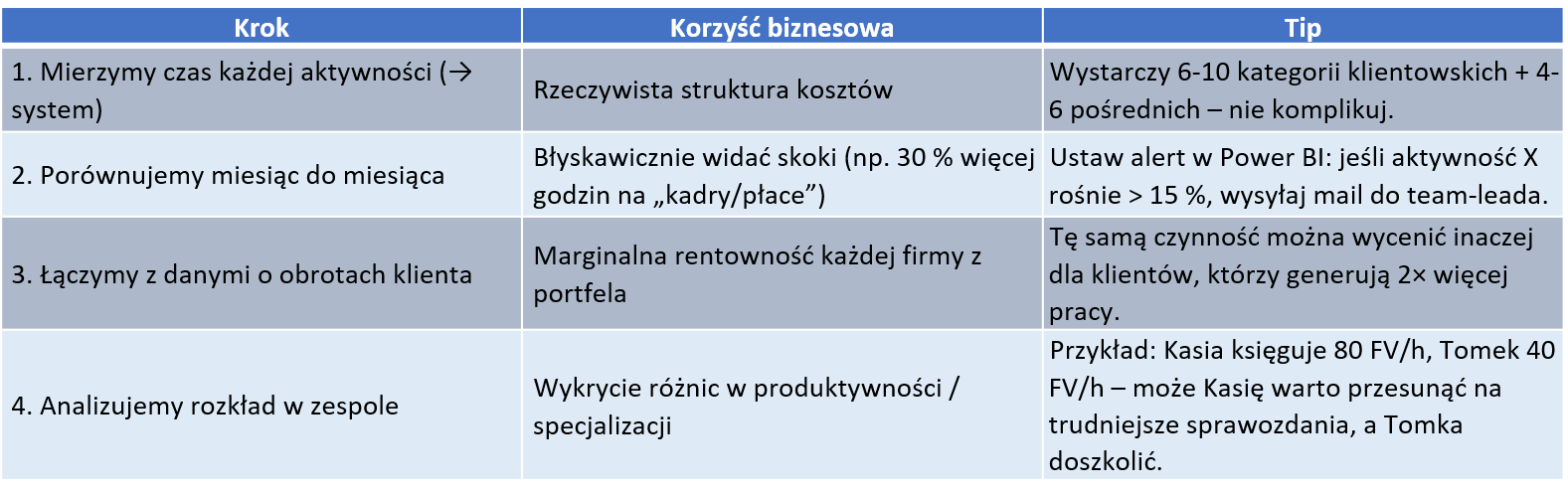

Co warto mierzyć (podział na czynności klientowskie i pośrednie) oraz po co – od lepszego planowania zespołu po szybkie wychwytywanie wahań pracochłonności.

Już nawet prosty System ewidencji aktywności pozwala na wychwycenie tych zjawisk i odpowiednią analizę ich przyczyn.

Praktyka: w większości biur rachunkowych 65-80 % czasu to aktywności klientowskie, reszta to “background work” – i jedno, i drugie generuje koszt.

Czyli jak zredukować chaos ewidencji i podkręcić analitykę

Pełna lista 30-plus czynności w analizie brzmi pozornie świetnie: „zmierzymy wszystko”. W praktyce oznacza jednak dwie godziny extra-klikania miesięcznie na pracownika i plik Excela, w którym co drugi wiersz ląduje w kategorii „Inne”.

Jak zatem ułatwić sobie życie?

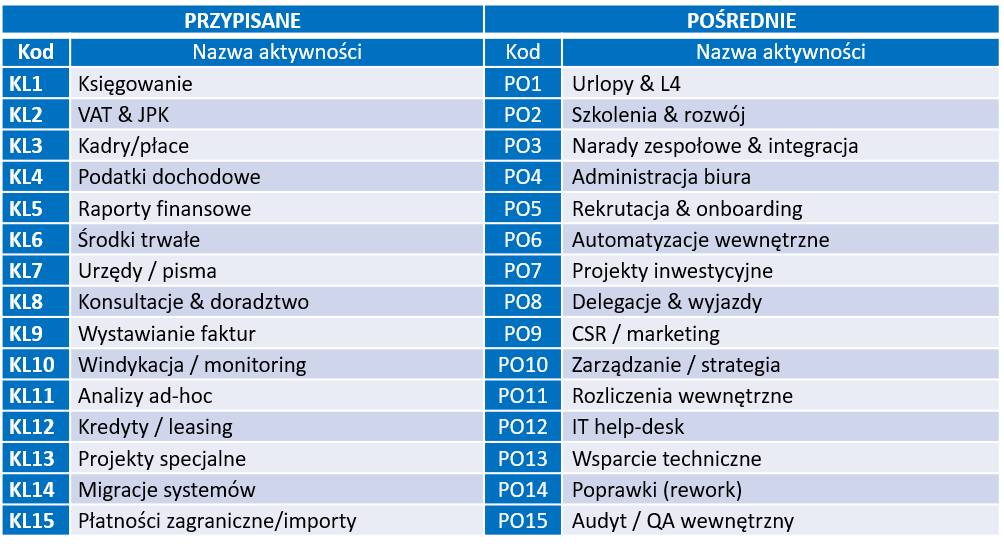

Krok 1. Pełna mapa – audyt dla dociekliwych

Jeśli dopiero startujesz z ewidencją, warto przez 2-3 tygodnie zbierać dane super-szczegółowo. Poniższa tabela pomoże „wypunktować” wszystkie zakamarki procesu księgowego.

Dlaczego 30 to za dużo na codzienną optymalizację

Chociaż audyt z pełną mapą pozwala odkryć wszystkie barykad (wąskie gardła), codzienne stosowanie takiej listy jest niepraktyczne:

Krok 2. Redukcja do „14” – optimum między szczegółem a prostotą

Po audycie łączysz zbliżone pola i na przykład otrzymujesz:

W tym procesie eliminujesz nadmiar i zostawiasz 14 najbardziej wartościowych kategorii, które zapewniają 90–95 % danych analitycznych.

Efekt: pracownik widzi listę 14 pozycji i uzupełnia kartę w < 2 min / dobę.

Biuro X (22 osoby, 210 klientów). Po 3 tygodniach audytu z 30+ kategorii okazało się, że:

Po dwóch miesiącach:

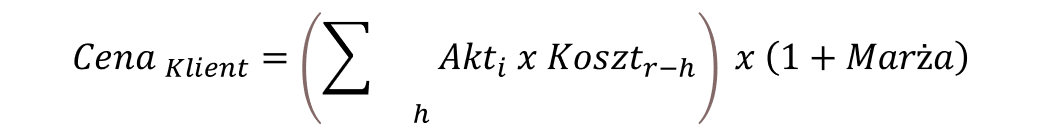

Logika przejścia od kosztu roboczogodziny + struktury aktywności do klarownego do skalowalnego cennika.

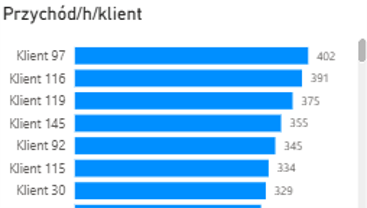

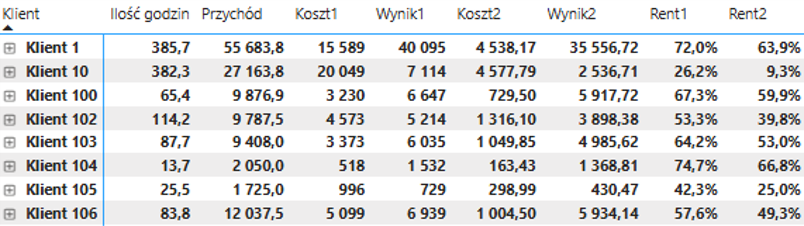

Rentowność klienta to różnica między przychodem, jaki generuje, a kosztem jego obsługi. Brzmi prosto, ale w praktyce wymaga systematycznej ewidencji i analizy.

Z tych danych budujesz stawkę bazową “cena / klient / miesiąc” albo “cena / dokument” – bez wróżenia z fusów.

W jaki sposób Twój system może pomóc?

Twój System rejestruje:

Dzięki temu można szybko wyliczyć rentowność każdego klienta/potencjalnego klienta w przeliczeniu na godzinę pracy i w wartości bezwzględnej.

Jak wykorzystać zszytą ewidencję w praktyce?

Jeśli rejestrujemy czas pracy i przypisujemy go do klientów oraz działań, możemy:

Klient – przychód przypisany do tych godzin.

Mechanizm liczenia oczekiwanej stawki można wykorzystać do analiz dotychczasowego portfela klientów w celu przeprowadzenia tzw. segmentacji.

Tak analiza to dobre przygotowanie do np. renegocjacji dotychczasowych warunków umowy.

Gdy tylko zbierzesz godzinowy koszt + czas per klient, cena przestaje być „na oko”. Przedstawiony model oszczędza nerwy w negocjacjach i broni marżę – a System liczy wszystko za Ciebie. Możesz to wykorzystać w następujący sposób:

Tak! Im mniejsze biuro, tym bardziej każda godzina pracy ma znaczenie. Zaledwie kilku nieopłacalnych klientów może „zjadać” zysk całej firmy. Dlatego już przy kilku pracownikach warto ewidencjonować czas i analizować rentowność.

Jak prawidłowo wycenić usługę księgową ?

Wielu właścicieli biur rachunkowych ma intuicję, którzy klienci są opłacalni, a którzy zabierają zbyt wiele czasu. Ale intuicja to za mało, jeśli chcemy realnie zarządzać rentownością i budować przewidywalny zysk. W tym artykule pokażę Ci, jak w sześciu krokach przejść od ewidencji aktywności do konkretnego, rentownego cennika usług.

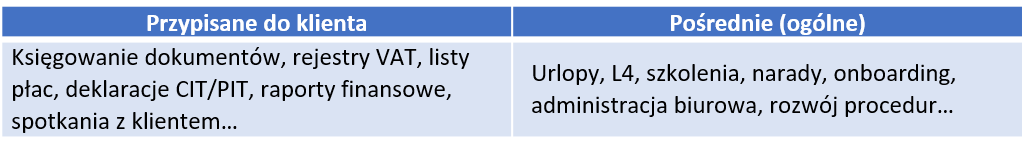

Podstawą systemu rentowności jest dobra ewidencja czasu. W biurze rachunkowym kluczowy jest podział aktywności na dwie grupy:

– Aktywności przypisane do klienta (np. księgowanie faktur, kontakty z klientem, deklaracje)

– Aktywności ogólne (np. urlopy, szkolenia, zebrania)

Dobrze zaprojektowany słownik aktywności to fundament analizy rentowności.

Czas raportowany przez pracowników musi być powiązany z klientem i aktywnością. Do tego potrzebujesz:

– Ewidencji czasu pracy (np. SharePoint, Power Apps, Timesheet w Excelu)

– Danych o przychodach – najlepiej miesięcznych, przypisanych do klienta

Te dane będą podstawą do dalszych obliczeń kosztów i marż.

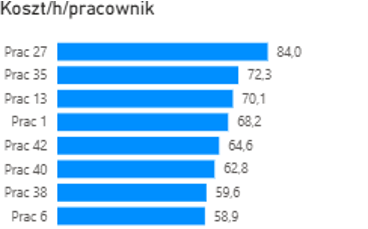

Koszt roboczogodziny to całkowite koszty osobowe i ogólne podzielone przez liczbę godzin przepracowanych. Możesz liczyć:

– Koszt jednostkowy dla całej firmy

– Koszt wg działu (np. księgowość, kadry)

– Koszt indywidualny pracownika

To pozwala przeliczyć czas poświęcony na klienta na realny koszt jego obsługi.

Dla każdego klienta możesz teraz policzyć:

– Czas x koszt 1h = koszt obsługi

– Porównując to z przychodem, poznasz marżę brutto

– Warto analizować to miesięcznie, kwartalnie i rocznie

Uwaga: największe zaskoczenia pojawiają się przy stałych ryczałtach – czasem pożerają dużo więcej pracy niż przewidywaliśmy.

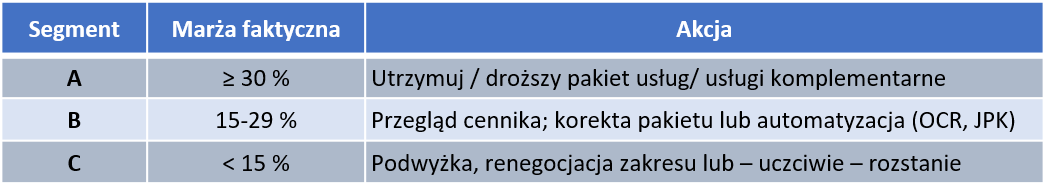

Podziel klientów na 3 grupy:

– A – Wysoka marża i niskie ryzyko

– B – Średnia marża, możliwe pole do wzrostu

– C – Niska marża lub strata

Do każdej grupy stosuj inną politykę: dla A – lojalizacja, dla B – budowanie wartości, dla C – zmiana warunków lub rezygnacja.

Bazując na analizie kosztów i rentowności, możesz teraz tworzyć nowy model cennikowy:

– Ustal minimalny poziom marży (np. 40%)

– Wyceń podstawowy pakiet usług

– Ustal dopłaty za dodatkowe elementy (ilość dokumentów, kadry, integracje itp.)

Nie bój się odejść od stałej ryczałtowej opłaty, jeśli klient generuje zmienny nakład pracy.

Systemowe podejście do ewidencji czasu i rentowności klientów nie tylko porządkuje pracę, ale pozwala podejmować lepsze decyzje biznesowe. Jeśli chcesz przestać dokładać do trudnych klientów i świadomie rozwijać firmę – zacznij od analizy czasu i kosztu.

W biurze rachunkowym często uważa się, że obsługa mikroprzedsiębiorstw – jednoosobowych działalności gospodarczych – jest prosta, szybka i niewymagająca. Teoretycznie tak jest: kilka dokumentów miesięcznie, proste rozliczenia, minimalny kontakt z urzędem skarbowym. Jednak czy wiesz, ile naprawdę zarabiasz na takim kliencie?

Praktyka pokazuje, że wielu właścicieli biur rachunkowych może być zaskoczonych wynikami szczegółowej analizy kosztów i marżowości tej grupy klientów.

Typowe pułapki, w które wpadają biura rachunkowe:

Aby realnie ocenić, ile zarabiasz na mikrokliencie, potrzebujesz:

Przykład:

Wynik:

Koszt: 4h × 60 zł = 240 zł

Przychód: 150 zł

Marża: 150 zł – 240 zł = –90 zł (strata!)

Analiza danych z wielu biur pokazuje, że najbardziej pomijane czynności generujące koszty to:

Rozwiązaniem jest segmentacja klientów wg realnych kosztów:

Wprowadzenie segmentacji szybko pokazuje prawdziwy obraz Twojej działalności i wskazuje klientów, którzy wymagają pilnej rozmowy o cenie.

Biuro rachunkowe (18 osób, 340 mikroklientów):

Mikroklienci mogą być stabilnym źródłem dochodów – pod warunkiem, że naprawdę znasz ich rentowność. Jeśli chcesz szybko zweryfikować rentowność Twoich klientów, wdrożenie Kalkulatora Rentowności Biura Rachunkowego pozwoli na bardzo precyzyjne jej określenie i odpowiednią segmentację pod kontem wdrożenia odpowiednich działań usprawniających efektywność operacyjną biura.